ΠΟΛΙΤΙΚΗ & ΠΟΛΙΤΙΚΗ

Οι Μηχανικοί της Μέρκελ έχουν καλύτερη σχέση με τη Μετανάστευση

Η Ιταλία, η Γερμανία και η Ανατολική Ευρώπη παίρνουν κάτι από αυτό.

28

Deal-maker.

Φωτογράφος: LUDOVIC MARIN / AFP / Getty Images

Για όλους τους πρόωρους πολιτικούς νεκρούς, η Γερμανίδα Καγκελάριος Άνγκελα Μέρκελ δεν έχει χάσει την ικανότητά της να σφυρηλατήσει τους συμβιβασμούς που παρακαλώ κανείς, αλλά με κάποιο τρόπο να εργαστεί για όλους. Η κοινή δήλωση των εθνικών ηγετών της Ευρωπαϊκής Ένωσης σχετικάμε τη μετανάστευση, που εκπονήθηκε στις Βρυξέλλες στις παρατάξεις της Παρασκευής, συμβιβάζει τα συμφέροντα των χωρών με τις πιο αντιφατικές θέσεις - τη Γερμανία, την Ιταλία και τις χώρες της Ανατολικής Ευρώπης - και αρκεί η περαιτέρω εξέγερση από τους εταίρους της συμμαχίας της Βαυαρίας της Μέρκελ δεν φαίνεται παράλογη.

Τα συμβαλλόμενα μέρη στη συζήτηση για τη μετανάστευση πήγαν στη σύνοδο κορυφής της ΕΕ την Παρασκευή με θέσεις που δυσκολεύτηκαν να γεφυρωθούν. Η Μέρκελ χρειαζόταν συμφωνία από χώρες όπου εμφανίζονται για πρώτη φορά στην Ευρώπη, όπως η Ελλάδα, η Ιταλία, η Ισπανία και, σε μικρότερο βαθμό, η Ουγγαρία, μετανάστες χωρίς έγγραφα, για να πάρουν πίσω τους αιτούντες άσυλο που προσπαθούν να μετακομίσουν στην πλουσιότερη Γερμανία ενώ εξετάζονται οι υποθέσεις τους. Η ενδοευρωπαϊκή μετανάστευση δυνητικών προσφύγων είναι μια κακομεταχείριση του γερμανικού υπουργού Εσωτερικών Horst Seehofer, του οποίου η χριστιανική κοινωνική ένωση με έδρα τη Βαυαρία αποτελεί μέρος του κυβερνητικού συνασπισμού της Μέρκελ. Το CSU αντιμετωπίζει σκληρές εκλογές τον Οκτώβριο και προσπαθεί να αποσύρει τους εθνικιστές ψηφοφόρους μακριά από το κόμμα εναντίον της μετανάστευσης Alternative for Germany (AfD).

Αντίθετα, ο ιταλός πρωθυπουργός Giuseppe Conte, ο οποίος παρουσίασε τη δική του ευρωπαϊκή μεταναστευτική λύση την περασμένη Κυριακή, επέμεινε ότι η μετανάστευση εντός της ΕΕ θα πάψει να αποτελεί πρόβλημα όταν η Ευρώπη συμφωνήσει ότι οι χώρες εισόδου δεν θα πρέπει να φέρουν την αποκλειστική ευθύνη των μεταναστών που προσγειώνονται εκεί αφού διασχίζει τη Μεσόγειο από την Αφρική. Μέχρι στιγμής φέτος, η Ισπανία έλαβε σχεδόν 18.000, η Ιταλία περισσότερα από 16.000 και η Ελλάδα 13.000. είναι δίκαιο να βοηθήσει η υπόλοιπη Ευρώπη, υποστήριξε ο Conte.

Από την πλευρά τους, οι Ανατολικοευρωπαίοι, υπό την ηγεσία του Ουγγρικού Πρωθυπουργού Βίκτορ Ορμπάν, επέμειναν ότι δεν θα έπρεπε να αναγκάζονται να δέχονται πρόσφυγες από άλλες χώρες στο όνομα της αλληλεγγύης επειδή ήταν επιβολή της κυριαρχίας τους.

Στο τέλος, ο καθένας πήρε αυτό που ήθελε, αν όχι ό, τι ήθελαν.

Το βραβείο του Conte περιλάμβανε «ελεγχόμενα κέντρα» που δημιουργήθηκαν σε κράτη μέλη της ΕΕ με «πλήρη υποστήριξη από την ΕΕ» για «διάκριση μεταξύ των παράνομων μεταναστών, οι οποίοι θα επιστραφούν και εκείνων που χρήζουν διεθνούς προστασίας, για τους οποίους θα εφαρμοζόταν η αρχή της αλληλεγγύης». είναι μάλλον συγκεκριμένη υπόσχεση για την ανακούφιση του οικονομικού και γραφειοκρατικού φόρτου της Ιταλίας, γεγονός που επέτρεψε στον κ. Conte να αφήσει να μιλήσει καθώς έφυγε από τις συνομιλίες ότι η Ιταλία «δεν ήταν πλέον μόνος».

Οι Ανατολικοευρωπαίοι διασφάλισαν ότι τα "ελεγχόμενα κέντρα" δεν θα εξαναγκαστούν σε χώρες που δεν τους θέλουν. Η διατύπωση, σαφώς αποτέλεσμα πολύ θερμαινόμενου, είναι αδέξια αλλά ξεκάθαρη: «Όλα τα μέτρα στο πλαίσιο αυτών των ελεγχόμενων κέντρων, συμπεριλαμβανομένης της μετεγκατάστασης και της επανεγκατάστασης, θα είναι σε εθελοντική βάση».

Η Μέρκελ πήρε και την παράγραφο που χρειαζόταν. Αναφέρει ότι «οι δευτερογενείς μετακινήσεις των αιτούντων άσυλο μεταξύ των κρατών μελών υπονομεύουν το ευρωπαϊκό σύστημα ασύλου και το Schengen χωρίς σύνορα ταξιδιωτικό σύμφωνο, έτσι ώστε τα κράτη μέλη να λαμβάνουν όλα τα αναγκαία εσωτερικά νομοθετικά και διοικητικά μέτρα για την αντιμετώπιση αυτών των μετακινήσεων και να συνεργάζονται στενά μεταξύ τους αυτό το τέλος. "

Αυτό μπορεί να φαίνεται απροσδιόριστο από την πρώτη ματιά και η CSU ήταν στιγμιαία άτακτη. "Πρέπει να επιβεβαιώσουμε με ευχαρίστηση ότι η κοινή ευρωπαϊκή πολιτική ασύλου κινείται προς τη σωστή κατεύθυνση", δήλωσε ο Hans Michelbach, μέλος της ηγεσίας του κόμματος, αφού έμαθε τη δήλωση των Βρυξελλών. "Το ερώτημα είναι τι σημαίνει για τα εθνικά σύνορα και την αποδοχή των ανθρώπων τώρα και στους επόμενους μήνες".

Ωστόσο, η δήλωση σημαίνει ότι δεν απαιτείται μονομερής δράση. οι πρωθυπουργοί της Ισπανίας και της Ελλάδας, οι οποίοι ανέλαβαν μια συμβιβαστική στάση στις συνομιλίες, έχουν ήδη συμφωνήσει ανεπίσημα να ανακαλέσουν οποιονδήποτε από τους «αιτούντες άσυλο» τους που βρέθηκαν στη Γερμανία. Ο κ. Conte δεν το έχει πει πολύ, αλλά υπέγραψε την έκκληση για συνεργασία στην παύση των «δευτερευουσών κινήσεων» με αντάλλαγμα την υπόσχεση του «ελεγχόμενου κέντρου».

Το CSU θα πρέπει επίσης να εξετάσει τη στάση του Αυστριακού Καγκελαρίου Sebastian Kurz. Με τη σταθερή στάση του στον τομέα της μετανάστευσης, είναι το πολιτικό είδωλο της Βαυαρίας και ο πρωθυπουργός του κράτους, μέλος του CSU, Markus Soeder, τον κάλεσε - και μάλιστα όχι η Μέρκελ - να βοηθήσει την εκστρατεία του κόμματος πριν από τις εκλογές του Οκτωβρίου. Ωστόσο, ο κ. Kurz εξέφρασε σαφώς υπέρ των διαπραγματευτικών λύσεων εντός της ΕΕ και απειλούσε να λάβει αντίμετρα αν η Γερμανία προσπάθησε μονομερώς να ωθήσει τους αιτούντες άσυλο πέρα από τα αυστριακά σύνορα.

Η δήλωση των Βρυξελλών δείχνει ότι ο Seehofer και το κόμμα του έχουν μια καλή ευκαιρία να διεκδικήσουν τη νίκη. Εξάλλου, οι «δευτερογενείς κινήσεις» δεν θα είχαν αντιμετωπιστεί τόσο γρήγορα σε ευρωπαϊκό επίπεδο εάν δεν ασκούσαν πίεση στη Μέρκελ - και θα ανέβουν. Η περαιτέρω αντιπαράθεση θα ήταν αντιπαραγωγική. Το CSU δεν κατάφερε να κερδίσει στις Βαυαρικές δημοσκοπήσεις από τότε που πήρε τον δημόσιο αγώνα με τη Μέρκελ και αν και οι Γερμανοί υποστηρίζουν συντριπτικά την αποστολή των αιτούντων άσυλο που έχουν εγγραφεί αλλού, έδειξε ότι τρία τέταρτα Γερμανοί θα καλωσόρισαν μια ευρωπαϊκή λύση σε θέματα μετανάστευσης σε ένα μονομερές γερμανικό.

Οι πολιτικές διαιρέσεις φαίνεται να είναι ραμμένες, αν δεν θεραπευτούν. Το ερώτημα είναι κατά πόσον οι λύσεις που θα προκύψουν υπό βαριές πολιτικές πιέσεις θα λειτουργήσουν πραγματικά, από πρακτική και ηθική άποψη.

Η ΕΕ προτίθεται τώρα να κατασκευάσει κάθε είδους καταυλισμούς προσφύγων - στη Βόρεια Αφρική για την πρόληψη διασταυρώσεων και στην Ευρώπη για την επεξεργασία αιτήσεων ασύλου. Αυτό είναι ουσιαστικά ένα σύστημα κράτησης ατόμων για τα οποία το "έγκλημα" επιδιώκει μια καλύτερη, ασφαλέστερη ζωή. είναι πολύ πιθανό να συμβάλει στην ένταξη όσων τελικά θα επιτραπούν στην Ευρώπη. Εκτός αυτού, οι βόρειοι αφρικανικοί στρατόπεδες δημιουργούν τεράστιο δυναμικό για καταχρήσεις, από τη διαφθορά σε διάφορα στελέχη απάνθρωπης συμπεριφοράς. Η Ευρώπη θα μπορούσε να διακυβεύσει τις αξίες της, καθώς επιδιώκει συναίνεση μεταξύ των κρατών μελών της, μερικά από τα οποία έχουν ισχυρά εθνικιστικά, αντι-μεταναστευτικά κόμματα.

Αυτή η στήλη δεν αντικατοπτρίζει απαραίτητα τη γνώμη του συντακτικού συμβουλίου ή του Bloomberg LP και των κατόχων του.

Για να επικοινωνήσετε με τον συντάκτη που είναι υπεύθυνος για αυτήν την ιστορία: Therese Raphael στο traphael4@bloomberg.net

28 Σχόλια

ΑΓΟΡΕΣ

Η Wall Street έχει ένα νέο σαλόνι παιχνιδιών που ονομάζεται 'China'

Ανταγωνιστικές θεωρίες για να εξηγήσουν τα σχόλια της γης για το slide lead market.

Το γουάν είναι κάτω γιατί ...

Φωτογράφος: Xaume Olleros / Bloomberg

Τι συμβαίνει στις αγορές της Κίνας; Δύο θεωρίες έχουν προκύψει για να εξηγήσουν τη μεγάλη πτώση στο νόμισμα της χώρας, το γιουάν, τις τελευταίες εβδομάδες. Η απλή ερμηνεία είναι ότι είναι μια αγορά σημάτων που δεν πιστεύουν ότι η Κίνα μπορεί να κερδίσει εμπορικό πόλεμο με τις ΗΠΑ. Μια άλλη εξήγηση είναι ότι η Κίνα αποφάσισε να χρησιμοποιήσει το γιουάν ως εργαλείο πολιτικής, επιτρέποντάς της να υποτιμήσει για να εμποδίσει τους εξαγωγείς έναντι τυχόν αμερικανικών τιμολογίων.

Όποια και αν είναι η πλευρά σας, είναι δύσκολο να μην ανησυχείτε για το τι σημαίνει αυτό για τις χρηματοπιστωτικές αγορές. Η απροσδόκητη απόφαση της Κίνας τον Αύγουστο του 2015 να προβεί σε μικρή υποτίμηση του αυστηρά ελεγχόμενου γιουάν πυροδότησε μια παγκόσμια πώληση σε μετοχές που διήρκεσαν έξι μήνες και έσπρωξε τον δείκτη MSCI All-Country World κατά 16%. Εάν η Κίνα χρησιμοποιεί στην πραγματικότητα το γιουάν ως όπλο στην εμπορική διαμάχη με τις ΗΠΑ , παίζει ένα επικίνδυνο παιχνίδι, καθώς η πτώση του νομίσματος θα μπορούσε εύκολα να προκαλέσει μια μαζική έξοδο κεφαλαίων από τη χώρα που δεν μπορεί εύκολα να προκληθεί. Όντως, η θεωρία ότι η Κίνα έχει οπλοκατασκευάσει το γιουάν είναι πιθανή, ή τουλάχιστον - όπως το περιγράφει ο στρατηγός της Credit Suisse για το ξένο συνάλλαγμα - εύλογη. Οι στρατηγικοί του Brown Brothers Harriman λένε ότι αντί να αντιπροσωπεύει δημοψήφισμα για τη θέση της Κίνας στην εμπορική διαμάχη, η πτώση του γιουάν "είναι πιο συνεπής με μια βραχυπρόθεσμη συμπίεση παρά με μια διαρθρωτική μετατόπιση" δεδομένου ότι η τεκμαρτή μεταβλητότητα βραχυπρόθεσμα είναι υψηλότερο από ό, τι είναι μακροπρόθεσμα. Επίσης, η διαφορά μεταξύ μηνιαίων και δωδεκάμηνων μη παραδοτέων γιουάν δεν υποδηλώνει στρογγυλοποίηση.

2015 Επανάληψη;

Χρειάζεται περισσότερος γιουάν για να αγοράσει $ 1, καθώς κάποιοι υποθέτουν ότι η Κίνα επιδιώκει να αποδυναμώσει το νόμισμά της

Πηγή: Bloomberg

Συγκεκριμένα, ο πρόσφατος αγώνας της αδυναμίας του γιουάν ακολουθεί μια παρατεταμένη περίοδο κέρδους που το έκανε ίσως πολύ ισχυρή . "Το βλέπω περισσότερο ως σωστό μέγεθος αυτού που ήταν αναμφισβήτητα μια υπέρβαση", δήλωσε ο Τζον Ρόμπιν Μπρουκς, ο επικεφαλής οικονομολόγος του Ινστιτούτου Διεθνών Χρηματοδοτήσεων και ο πρώην επικεφαλής του στρατηγικού νομίσματος της Goldman Sachs group Inc. Με βάση τις πραγματικές συναλλαγματικές ισοτιμίες, ο Μπρουκς αναφέρει ότι το γιουάν "είναι σχεδόν το μοναδικό σημαντικό νόμισμα που έχει αυξηθεί" φέτος έναντι του δολαρίου, προσθέτοντας ότι τα νομίσματα της Ταϊβάν, της Νότιας Κορέας, της Σιγκαπούρης και της Ταϊλάνδης έχουν μειωθεί.

ΤΡΑΠΕΖΑ ΠΩΛΗΣΕΤΕ-ΠΡΟΣΦΟΡΑ ΣΤΟΥΣ ΤΡΙΤΕΣ

Υπάρχει άφθονο για να κρατήσει τους επενδυτές στην άκρη αυτές τις μέρες. Αν δεν μιλούσαν για τις αγορές της Κίνας, μάλλον μιλούσαν για τραπεζικά και χρηματοοικονομικά αποθέματα. Το ευρύτατα ακολουθούμενο ταμείο SPDR του χρηματοπιστωτικού τομέα των 30 δισεκατομμυρίων δολαρίων έχει μειωθεί για ένα έτος ρεκόρ 13 συνεχόμενων ημερών , μειώνοντας το 6,13 τοις εκατό. Η σκέψη είναι ότι ένας εμπορικός πόλεμος θα επιβραδύνει την οικονομία και να προκαλέσει συρρίκνωση της καμπύλης αποδόσεων - ή της διαφοράς μεταξύ αποδόσεων βραχυπρόθεσμων και μακροπρόθεσμων ομολόγων. Αυτό είναι το κλειδί επειδή τα χρηματοπιστωτικά ιδρύματα κάνουν τα χρήματά τους δανεισμό με χαμηλά, βραχυπρόθεσμα επιτόκια και δανεισμό σε υψηλότερα, μακροπρόθεσμα επιτόκια. Καθώς η διαφορά αυτή μειώνεται, το ίδιο ισχύει και για τα καθαρά περιθώρια επιτοκίων της τράπεζας και τώρα η καμπύλη αποδόσεων είναι η πιο επίπεδη από το 2007. Δεν είναι μόνο οι αμερικανικές τράπεζες που υποφέρουν: Είναι ένα παγκόσμιο φαινόμενο. Έτσι, δεν είναι δύσκολο να καταλάβουμε γιατί οι επενδυτές βλέπουν τα οικονομικά ως καναρίνι στο παγκόσμιο οικονομικό ανθρακωρυχείο. Τα καλά νέα είναι ότι οι τράπεζες είναι πιθανόν να είναι σε θέση να επιδεινώσουν κάθε κάμψη πολύ καλύτερα από την τελευταία ύφεση και οικονομική κρίση. Τα στοιχεία της Federal Reserve δείχνουν ότι οι τράπεζες έχουν πλεόνασμα ρευστότητας, που είναι κατά βάση οι καταθέσεις τους μείον τα δάνεια που έχουν πραγματοποιήσει, ύψους 2,84 τρισεκατομμυρίων δολαρίων, από λιγότερο από 200 δισεκατομμύρια δολάρια το 2008.

Υπάρχει άφθονο για να κρατήσει τους επενδυτές στην άκρη αυτές τις μέρες. Αν δεν μιλούσαν για τις αγορές της Κίνας, μάλλον μιλούσαν για τραπεζικά και χρηματοοικονομικά αποθέματα. Το ευρύτατα ακολουθούμενο ταμείο SPDR του χρηματοπιστωτικού τομέα των 30 δισεκατομμυρίων δολαρίων έχει μειωθεί για ένα έτος ρεκόρ 13 συνεχόμενων ημερών , μειώνοντας το 6,13 τοις εκατό. Η σκέψη είναι ότι ένας εμπορικός πόλεμος θα επιβραδύνει την οικονομία και να προκαλέσει συρρίκνωση της καμπύλης αποδόσεων - ή της διαφοράς μεταξύ αποδόσεων βραχυπρόθεσμων και μακροπρόθεσμων ομολόγων. Αυτό είναι το κλειδί επειδή τα χρηματοπιστωτικά ιδρύματα κάνουν τα χρήματά τους δανεισμό με χαμηλά, βραχυπρόθεσμα επιτόκια και δανεισμό σε υψηλότερα, μακροπρόθεσμα επιτόκια. Καθώς η διαφορά αυτή μειώνεται, το ίδιο ισχύει και για τα καθαρά περιθώρια επιτοκίων της τράπεζας και τώρα η καμπύλη αποδόσεων είναι η πιο επίπεδη από το 2007. Δεν είναι μόνο οι αμερικανικές τράπεζες που υποφέρουν: Είναι ένα παγκόσμιο φαινόμενο. Έτσι, δεν είναι δύσκολο να καταλάβουμε γιατί οι επενδυτές βλέπουν τα οικονομικά ως καναρίνι στο παγκόσμιο οικονομικό ανθρακωρυχείο. Τα καλά νέα είναι ότι οι τράπεζες είναι πιθανόν να είναι σε θέση να επιδεινώσουν κάθε κάμψη πολύ καλύτερα από την τελευταία ύφεση και οικονομική κρίση. Τα στοιχεία της Federal Reserve δείχνουν ότι οι τράπεζες έχουν πλεόνασμα ρευστότητας, που είναι κατά βάση οι καταθέσεις τους μείον τα δάνεια που έχουν πραγματοποιήσει, ύψους 2,84 τρισεκατομμυρίων δολαρίων, από λιγότερο από 200 δισεκατομμύρια δολάρια το 2008.

Αναζήτηση για Κάτω

Τα αποθέματα των τραπεζών και των χρηματιστηρίων μειώνονται στα χαμηλότερα επίπεδα από τον Νοέμβριο

Πηγή: Bloomberg

ΟΙ ΔΥΝΑΤΟΤΗΤΕΣ ΣΤΑΘΕΡΟΠΟΙΗΣΟΥΝ ΟΛΕΣ ΤΙΣ ΕΠΙΧΕΙΡΗΣΕΙΣ

Όλα αυτά τα θύματα της Κίνας και των τραπεζικών αποθεμάτων αποδεικνύονται ωφέλιμα για τα κρατικά ομόλογα. Οι αμερικανικές πενταετείς σημειώσεις συσπειρώθηκαν για τρίτη συνεχή ημέρα καθώς η μηνιαία δημοπρασία της κυβέρνησης, ύψους 36 δισεκατομμυρίων δολαρίων ομολόγων, έδειξε τη μεγαλύτερη ζήτηση από τον Αύγουστο. Οι επενδυτές υπέβαλαν προσφορά για 2,55 φορές το ποσό που προσφέρθηκε, από 2,52 φορές την πώληση του προηγούμενου μήνα. Το ράλι θέτει την αγορά κρατικών ομολόγων σε θέση να δημοσιεύσει τα πρώτα μηνιαία κέρδη της από τον περασμένο Ιούλιο και τον Αύγουστο, βάσει του δείκτη Treasury των ΗΠΑ Bloomberg Barclays. Για όλες τις συζητήσεις που έγιναν στην αρχή του έτους σχετικά με μια αγορά δυσάρεστων αρσενικών ομολόγων που φθάνουν στον ορίζοντα, το 2018 διαμορφώνεται ως μάλλον καλοήθης. Αυτό θα μπορούσε να οφείλεται στο γεγονός ότι τα επιτόκια αναχρηματοδότησης των πενταετών κρατικών ομολόγων, ή ό, τι οι έμποροι αναμένουν ότι ο ρυθμός πληθωρισμού θα είναι πάνω από τη διάρκεια ζωής των τίτλων, έχουν σταματήσει να κινούνται υψηλότερα. Ήταν στο 2,70 τοις εκατό την Τετάρτη, από το υψηλό αυτό το έτος 2,94 τοις εκατό στα μέσα Μαΐου. Και ενώ ορισμένα μέτρα της οικονομίας σε πραγματικό χρόνο υποδεικνύουν ότι το ακαθάριστο εγχώριο προϊόν μπορεί να επεκτείνεται σε ετήσιο ρυθμό 4% περίπου αυτό το τρίμηνο, η συναίνεση είναι για επιβράδυνση στο δεύτερο εξάμηνο του 2018 και το 2019, εν μέρει λόγω της ανησυχίας ότι οι πολιτικές προστατευτισμού της κυβέρνησης Trump μπορούν να οδηγήσουν τις εταιρείες να γίνουν πιο συντηρητικές στον επιχειρηματικό τους σχεδιασμό. Οι παραγγελίες που τοποθετήθηκαν με εργοστάσια για επιχειρησιακό εξοπλισμό δροσίστηκαν απροσδόκητα τον Μάιο μετά από ένα αναβαθμισμένο προς τα πάνω αναβάθμιση του Απριλίου που ήταν το μεγαλύτερο αυτό το έτος, σύμφωνα με στοιχεία του τμήματος Εμπορίου.

Όλα αυτά τα θύματα της Κίνας και των τραπεζικών αποθεμάτων αποδεικνύονται ωφέλιμα για τα κρατικά ομόλογα. Οι αμερικανικές πενταετείς σημειώσεις συσπειρώθηκαν για τρίτη συνεχή ημέρα καθώς η μηνιαία δημοπρασία της κυβέρνησης, ύψους 36 δισεκατομμυρίων δολαρίων ομολόγων, έδειξε τη μεγαλύτερη ζήτηση από τον Αύγουστο. Οι επενδυτές υπέβαλαν προσφορά για 2,55 φορές το ποσό που προσφέρθηκε, από 2,52 φορές την πώληση του προηγούμενου μήνα. Το ράλι θέτει την αγορά κρατικών ομολόγων σε θέση να δημοσιεύσει τα πρώτα μηνιαία κέρδη της από τον περασμένο Ιούλιο και τον Αύγουστο, βάσει του δείκτη Treasury των ΗΠΑ Bloomberg Barclays. Για όλες τις συζητήσεις που έγιναν στην αρχή του έτους σχετικά με μια αγορά δυσάρεστων αρσενικών ομολόγων που φθάνουν στον ορίζοντα, το 2018 διαμορφώνεται ως μάλλον καλοήθης. Αυτό θα μπορούσε να οφείλεται στο γεγονός ότι τα επιτόκια αναχρηματοδότησης των πενταετών κρατικών ομολόγων, ή ό, τι οι έμποροι αναμένουν ότι ο ρυθμός πληθωρισμού θα είναι πάνω από τη διάρκεια ζωής των τίτλων, έχουν σταματήσει να κινούνται υψηλότερα. Ήταν στο 2,70 τοις εκατό την Τετάρτη, από το υψηλό αυτό το έτος 2,94 τοις εκατό στα μέσα Μαΐου. Και ενώ ορισμένα μέτρα της οικονομίας σε πραγματικό χρόνο υποδεικνύουν ότι το ακαθάριστο εγχώριο προϊόν μπορεί να επεκτείνεται σε ετήσιο ρυθμό 4% περίπου αυτό το τρίμηνο, η συναίνεση είναι για επιβράδυνση στο δεύτερο εξάμηνο του 2018 και το 2019, εν μέρει λόγω της ανησυχίας ότι οι πολιτικές προστατευτισμού της κυβέρνησης Trump μπορούν να οδηγήσουν τις εταιρείες να γίνουν πιο συντηρητικές στον επιχειρηματικό τους σχεδιασμό. Οι παραγγελίες που τοποθετήθηκαν με εργοστάσια για επιχειρησιακό εξοπλισμό δροσίστηκαν απροσδόκητα τον Μάιο μετά από ένα αναβαθμισμένο προς τα πάνω αναβάθμιση του Απριλίου που ήταν το μεγαλύτερο αυτό το έτος, σύμφωνα με στοιχεία του τμήματος Εμπορίου.

Η αγορά αρκούδων που δεν ήταν

Οι αποδόσεις του δημόσιου χρέους των ΗΠΑ μειώνονται στις ανησυχίες για τις οικονομικές προοπτικές

Πηγή: Bloomberg

Τιμές

πετρελαίου παίρνουν την πτήση Την περασμένη εβδομάδα, ο Trump επέκρινε τον Οργανισμό των χωρών εξαγωγής πετρελαίου για την αύξηση του κόστους του πετρελαίου. "Η ελπίδα ότι ο ΟΠΕΚ θα αυξήσει ουσιαστικά την παραγωγή", δήλωσε ο Τράμπ στο Twitter μετά την ολοκλήρωση της συνόδου μεταξύ της ΟΠΕΚ και των συμμάχων της. "Πρέπει να κρατήσουμε τις τιμές κάτω!" Ίσως θα έπρεπε να είχε σώσει την κριτική του για τους αμερικανούς παραγωγούς. Οι τιμές του πετρελαίου αυξήθηκαν κατά 3,4% στη Νέα Υόρκη την Τετάρτη στο υψηλότερο από το 2014, μετά την ανακοίνωση της Υπηρεσίας Πληροφοριών Ενέργειας ότι τα αποθέματα αργού στις ΗΠΑ μειώθηκαν από τις περισσότερες από το Σεπτέμβριο του 2016. Τα εγχώρια αποθέματα αργού μειώθηκαν κατά 9,89 εκατομμύρια βαρέλια την περασμένη εβδομάδα, σύμφωνα με την Jessica Summers της Bloomberg News. Το ενδιάμεσο αργό πετρέλαιο του Δυτικού Τέξας για παράδοση Αυγούστου σημείωσε άνοδο 2,42 έως 72,99 δολάρια σε ένα σημείο στο Χρηματιστήριο Εμπορευμάτων της Νέας Υόρκης. Η τιμή ενός γαλλονίου κανονικής βενζίνης στις ΗΠΑ είναι κατά μέσο όρο 2.848 δολάρια, από 2.254 πριν από ένα χρόνο, σύμφωνα με την Ένωση Αυτοκινήτου της Αμερικής. Οι τιμές του πετρελαίου είχαν ήδη αυξηθεί καθώς η διοίκηση του Trump προσπάθησε να αποτρέψει τις αγορές πετρελαίου από το Ιράν, τον τρίτο μεγαλύτερο παραγωγό ακατέργαστου άνθρακα του ΟΠΕΚ. Οι προσπάθειες απομόνωσης και ανατροπής της Ισλαμικής Δημοκρατίας επισκίασαν το σχέδιο της Σαουδικής Αραβίας να άρει την παραγωγή πετρελαίου σε ρεκόρ εντός εβδομάδων. Ο ΟΠΕΚ συμφώνησε σε μια "ονομαστική" αύξηση παραγωγής 1 εκατ. Βαρελιών ημερησίως, δήλωσε ο υπουργός Ενέργειας της Σαουδικής Αραβίας κ. Χαλίντ Αλ Φαλιχ σε δημοσιογράφους στη Βιέννη την Παρασκευή.

πετρελαίου παίρνουν την πτήση Την περασμένη εβδομάδα, ο Trump επέκρινε τον Οργανισμό των χωρών εξαγωγής πετρελαίου για την αύξηση του κόστους του πετρελαίου. "Η ελπίδα ότι ο ΟΠΕΚ θα αυξήσει ουσιαστικά την παραγωγή", δήλωσε ο Τράμπ στο Twitter μετά την ολοκλήρωση της συνόδου μεταξύ της ΟΠΕΚ και των συμμάχων της. "Πρέπει να κρατήσουμε τις τιμές κάτω!" Ίσως θα έπρεπε να είχε σώσει την κριτική του για τους αμερικανούς παραγωγούς. Οι τιμές του πετρελαίου αυξήθηκαν κατά 3,4% στη Νέα Υόρκη την Τετάρτη στο υψηλότερο από το 2014, μετά την ανακοίνωση της Υπηρεσίας Πληροφοριών Ενέργειας ότι τα αποθέματα αργού στις ΗΠΑ μειώθηκαν από τις περισσότερες από το Σεπτέμβριο του 2016. Τα εγχώρια αποθέματα αργού μειώθηκαν κατά 9,89 εκατομμύρια βαρέλια την περασμένη εβδομάδα, σύμφωνα με την Jessica Summers της Bloomberg News. Το ενδιάμεσο αργό πετρέλαιο του Δυτικού Τέξας για παράδοση Αυγούστου σημείωσε άνοδο 2,42 έως 72,99 δολάρια σε ένα σημείο στο Χρηματιστήριο Εμπορευμάτων της Νέας Υόρκης. Η τιμή ενός γαλλονίου κανονικής βενζίνης στις ΗΠΑ είναι κατά μέσο όρο 2.848 δολάρια, από 2.254 πριν από ένα χρόνο, σύμφωνα με την Ένωση Αυτοκινήτου της Αμερικής. Οι τιμές του πετρελαίου είχαν ήδη αυξηθεί καθώς η διοίκηση του Trump προσπάθησε να αποτρέψει τις αγορές πετρελαίου από το Ιράν, τον τρίτο μεγαλύτερο παραγωγό ακατέργαστου άνθρακα του ΟΠΕΚ. Οι προσπάθειες απομόνωσης και ανατροπής της Ισλαμικής Δημοκρατίας επισκίασαν το σχέδιο της Σαουδικής Αραβίας να άρει την παραγωγή πετρελαίου σε ρεκόρ εντός εβδομάδων. Ο ΟΠΕΚ συμφώνησε σε μια "ονομαστική" αύξηση παραγωγής 1 εκατ. Βαρελιών ημερησίως, δήλωσε ο υπουργός Ενέργειας της Σαουδικής Αραβίας κ. Χαλίντ Αλ Φαλιχ σε δημοσιογράφους στη Βιέννη την Παρασκευή.

Αποθέματα Τούμπλα

Οι τιμές του πετρελαίου αυξάνονται εκ νέου, καθώς τα αμερικανικά αποθέματα αργού πετρελαίου μειώνονται τα μέγιστα από το 2016

Πηγή: Bloomberg

Η TRUMP ΑΝΑΠΤΥΣΣΕΙ ΔΟΛΙΑΚΟ ΠΡΟΒΛΗΜΑ

Ο Δείκτης Bloomberg Dollar Spot ήταν έτοιμος για ένα από τα μεγαλύτερα κέρδη του έτους την Τετάρτη, φθάνοντας το 0,7%. Αυτό έβαλε το μετρητή σε τροχιά για να κλείσει στο υψηλότερο επίπεδο από τις αρχές Ιουλίου. Ένα ισχυρό δολάριο έρχεται σε μια άσχημη στιγμή για τη διοίκηση Trump, η οποία απειλεί αμοιβαία τιμολόγια σε πολλούς εμπορικούς εταίρους της εάν δεν συμφωνούν με νέες εμπορικές συμφωνίες. Το αυξανόμενο δολάριο κάνει μόνο τα αμερικανικά αγαθά ακριβότερα για τους αλλοδαπούς αγοραστές, ενώ καθιστούν τα ξένα αγαθά λιγότερο ακριβά για τους αγοραστές των ΗΠΑ. Αλλά παρά μια αντανάκλαση της εμπιστοσύνης των επενδυτών στις ΗΠΑ, οι στρατηγικοί συναλλαγματικών ισοτιμιών της Τράπεζας της Αμερικής Merrill Lynch δείχνουν ότι η ανατίμηση του δολαρίου από τα μέσα Απριλίου οφείλεται περισσότερο σε ασθενέστερα οικονομικά στοιχεία εκτός των ΗΠΑ, ιδιαίτερα της ζώνης του ευρώ, τα οποία ζυγίζουν τόσο στην αναπτυγμένη όσο και στην αναδυόμενη αγορά νομίσματα. Από τον Απρίλιο, οι δείκτες της Citigroup Inc. δείχνουν ότι τα παγκόσμια οικονομικά στοιχεία έπεσαν σε μεγάλο βαθμό εκτός προβλέψεων, αφού ξεπέρασαν τις εκτιμήσεις τους κατά τους προηγούμενους οκτώ μήνες. Μερικοί στρατηγικοί πιστεύουν ότι το δολάριο έχει ξεπεράσει και θα εξασθενίσει κατά το δεύτερο εξάμηνο του έτους. "Υπάρχουν ενδείξεις ότι το ράλι του δολαρίου εξαντλείται", ανέφερε ο Van Luu, επικεφαλής του νομίσματος και της στρατηγικής σταθερού εισοδήματος της Russell Investments. Το δολάριο είναι πλέον «ακριβό» και «υπερτιμημένο», βάσει της ισοτιμίας της αγοραστικής δύναμης έναντι του ευρώ, του γιεν και της βρετανικής λίρας, σύμφωνα με τον Luu.

Ο Δείκτης Bloomberg Dollar Spot ήταν έτοιμος για ένα από τα μεγαλύτερα κέρδη του έτους την Τετάρτη, φθάνοντας το 0,7%. Αυτό έβαλε το μετρητή σε τροχιά για να κλείσει στο υψηλότερο επίπεδο από τις αρχές Ιουλίου. Ένα ισχυρό δολάριο έρχεται σε μια άσχημη στιγμή για τη διοίκηση Trump, η οποία απειλεί αμοιβαία τιμολόγια σε πολλούς εμπορικούς εταίρους της εάν δεν συμφωνούν με νέες εμπορικές συμφωνίες. Το αυξανόμενο δολάριο κάνει μόνο τα αμερικανικά αγαθά ακριβότερα για τους αλλοδαπούς αγοραστές, ενώ καθιστούν τα ξένα αγαθά λιγότερο ακριβά για τους αγοραστές των ΗΠΑ. Αλλά παρά μια αντανάκλαση της εμπιστοσύνης των επενδυτών στις ΗΠΑ, οι στρατηγικοί συναλλαγματικών ισοτιμιών της Τράπεζας της Αμερικής Merrill Lynch δείχνουν ότι η ανατίμηση του δολαρίου από τα μέσα Απριλίου οφείλεται περισσότερο σε ασθενέστερα οικονομικά στοιχεία εκτός των ΗΠΑ, ιδιαίτερα της ζώνης του ευρώ, τα οποία ζυγίζουν τόσο στην αναπτυγμένη όσο και στην αναδυόμενη αγορά νομίσματα. Από τον Απρίλιο, οι δείκτες της Citigroup Inc. δείχνουν ότι τα παγκόσμια οικονομικά στοιχεία έπεσαν σε μεγάλο βαθμό εκτός προβλέψεων, αφού ξεπέρασαν τις εκτιμήσεις τους κατά τους προηγούμενους οκτώ μήνες. Μερικοί στρατηγικοί πιστεύουν ότι το δολάριο έχει ξεπεράσει και θα εξασθενίσει κατά το δεύτερο εξάμηνο του έτους. "Υπάρχουν ενδείξεις ότι το ράλι του δολαρίου εξαντλείται", ανέφερε ο Van Luu, επικεφαλής του νομίσματος και της στρατηγικής σταθερού εισοδήματος της Russell Investments. Το δολάριο είναι πλέον «ακριβό» και «υπερτιμημένο», βάσει της ισοτιμίας της αγοραστικής δύναμης έναντι του ευρώ, του γιεν και της βρετανικής λίρας, σύμφωνα με τον Luu.

Αναβίωση του Greenback

Το δολάριο ανέρχεται σε ένα ισχυρότερο επίπεδο σε ένα χρόνο έναντι των μεγάλων συνομηλίκων του

Πηγή: Bloomberg

ΦΥΛΛΑ ΤΣΑΓΙΟΥ

Η Ιταλία έχει παραδώσει περισσότερο από το μερίδιό της σε θύματα στις παγκόσμιες αγορές αφού σχηματίζει μια κυβέρνηση που είναι σκεπτική για την ανάγκη του έθνους να εξακολουθήσει να είναι μέρος της ευρωζώνης και η οποία έχει υποσχεθεί να αυξήσει τις δαπάνες. Ως αποτέλεσμα, οι μετοχές της Ιταλίας έχουν υποεκτιμηθεί καθώς οι αποδόσεις των ομολόγων της έχουν πυροβοληθεί υψηλότερα, σχεδόν διπλασιάζοντας σε ένα σημείο. Τώρα, μια μεγάλη δοκιμασία εμπιστοσύνης των επενδυτών θα πραγματοποιηθεί την Πέμπτη, όταν η Ιταλία προκηρύξεις δημοπρασιών 3,5 δισ. Ευρώ (4,1 δισ. Δολάρια) σε 4,5 δισεκατομμύρια ευρώ σημειώσεων πέντε και δέκα ετών. Ένα πράγμα που θα έχει η Ιταλία θα είναι ότι πρόκειται για τα σχετικά μικρά μεγέθη των δημοπρασιών, σύμφωνα με τον John Ainger του Bloomberg News. "Μια ισχυρή πλειστηριασμός δέκα ετών θα είναι μια θετική εξέλιξη για την Ιταλία βραχυπρόθεσμα", δήλωσε στο Bloomberg News ο Antoine Bouvet, στρατηγικός στρατηγικός της Mizuho International Plc.

Η Ιταλία έχει παραδώσει περισσότερο από το μερίδιό της σε θύματα στις παγκόσμιες αγορές αφού σχηματίζει μια κυβέρνηση που είναι σκεπτική για την ανάγκη του έθνους να εξακολουθήσει να είναι μέρος της ευρωζώνης και η οποία έχει υποσχεθεί να αυξήσει τις δαπάνες. Ως αποτέλεσμα, οι μετοχές της Ιταλίας έχουν υποεκτιμηθεί καθώς οι αποδόσεις των ομολόγων της έχουν πυροβοληθεί υψηλότερα, σχεδόν διπλασιάζοντας σε ένα σημείο. Τώρα, μια μεγάλη δοκιμασία εμπιστοσύνης των επενδυτών θα πραγματοποιηθεί την Πέμπτη, όταν η Ιταλία προκηρύξεις δημοπρασιών 3,5 δισ. Ευρώ (4,1 δισ. Δολάρια) σε 4,5 δισεκατομμύρια ευρώ σημειώσεων πέντε και δέκα ετών. Ένα πράγμα που θα έχει η Ιταλία θα είναι ότι πρόκειται για τα σχετικά μικρά μεγέθη των δημοπρασιών, σύμφωνα με τον John Ainger του Bloomberg News. "Μια ισχυρή πλειστηριασμός δέκα ετών θα είναι μια θετική εξέλιξη για την Ιταλία βραχυπρόθεσμα", δήλωσε στο Bloomberg News ο Antoine Bouvet, στρατηγικός στρατηγικός της Mizuho International Plc.

DON’T MISS

Why Russia and Turkey Are Such Gold Bugs: Leonid Bershidsky

Cryptocurrency Universe Expands Far Beyond Bitcoin: Aaron Brown

Trump Lights a Fire Under Oil the Saudis Can’t Douse: Julian Lee

Banks Are Wrong Villains for Liquidity Fear: Brian Chappatta

Investors, Not Banks, Could Spark the Next Crisis: Satyajit Das

Why Russia and Turkey Are Such Gold Bugs: Leonid Bershidsky

Cryptocurrency Universe Expands Far Beyond Bitcoin: Aaron Brown

Trump Lights a Fire Under Oil the Saudis Can’t Douse: Julian Lee

Banks Are Wrong Villains for Liquidity Fear: Brian Chappatta

Investors, Not Banks, Could Spark the Next Crisis: Satyajit Das

This column does not necessarily reflect the opinion of the editorial board or Bloomberg LP and its owners.

Comments

ΕΠΙΧΕΙΡΗΣΗ

Τα θύματα της μόδας δεν είναι έτοιμα να φορούν εμπορικό πόλεμο

Οι έμποροι λιανικής πώλησης ενδέχεται να αναγκαστούν σε μια δύσκολη επιλογή μεταξύ ταχύτητας ή υψηλότερου κόστους.

3

Τα είδη ένδυσης αντιπροσωπεύουν περίπου 35 δισεκατομμύρια δολάρια από τις ετήσιες εξαγωγές της Κίνας προς τις ΗΠΑ

Φωτογράφος: Daniel Acker / Bloomberg

Τα τιμολόγια δεν θα ήταν καλή εμφάνιση για τους λιανοπωλητές μόδας.

Αυτή τη στιγμή, τα είδη ένδυσης και υποδημάτων δεν περιλαμβάνονται στον κατάλογο των κινεζικών προϊόντων που απειλούνται με κυρώσεις από τις ΗΠΑ. Αλλά όπως σημείωσε ο συνάδελφός μου David Fickling , προσθέτοντας ότι άλλα 200 δισεκατομμύρια δολάρια θα σήμαιναν πιθανότατα ότι τα καταναλωτικά αγαθά θα έρχονταν στο χτύπημα.

Η Navarro επιδιώκει να μετριάσει την ανησυχία των επενδυτών για την πολιτική εμπορικών συναλλαγών

Τα είδη ένδυσης αντιπροσωπεύουν περίπου 35 δισεκατομμύρια δολάρια από τις ετήσιες εξαγωγές της Κίνας προς τις ΗΠΑ και τα υποδήματα 15 δισεκατομμυρίων δολαρίων, περίπου 10 τοις εκατό του συνόλου, σύμφωνα με τον Dylan Chu, διανοητικό αναλυτή καταναλωτών στην CLSA Ltd.

Δεν υπάρχει εύκολο υποκατάστατο

Η Κίνα είναι ο ηγέτης στις εξαγωγές ρουχισμού

Πηγή: Παγκόσμιος Οργανισμός Εμπορίου μέσω του Bloomberg Intelligence

Η μεταποίηση εκτός της Κίνας έχει αναπτυχθεί τα τελευταία πέντε έως δέκα χρόνια, εν μέρει ως απάντηση στο αυξανόμενο μισθολογικό κόστος της χώρας.

Το Μπαγκλαντές έχει πάρει κάποιο μερίδιο, χάρη εν μέρει στη μηδενική τιμολογιακή πρόσβαση στην Ευρώπη για τα κλωστοϋφαντουργικά προϊόντα, όπως και το Βιετνάμ. Άλλες δυνητικές πηγές προμήθειας περιλαμβάνουν την Καμπότζη, την Ινδονησία, τις Φιλιππίνες και την Ινδία. Η Αφρική αναπτύσσει επίσης την παραγωγική βάση της, συμπεριλαμβανομένης της Αιθιοπίας, της Κένυας και των χωρών στο βόρειο τμήμα της ηπείρου.

Ωστόσο, η Κίνα εξακολουθεί να αντιπροσωπεύει το 36,4% των παγκόσμιων εξαγωγών ρουχισμού το 2017, σύμφωνα με τον Παγκόσμιο Οργανισμό Εμπορίου.

Είναι πιθανό οι έμποροι λιανικής πώλησης των ΗΠΑ που προέρχονται απευθείας από εργοστάσια ή προμηθευτές που προμηθεύονται για λογαριασμό τους θα μπορούσαν να μετατοπίσουν περισσότερη βιομηχανική παραγωγή σε κέντρα έξω από την Κίνα. Πράγματι, πολλοί το έχουν πράξει ήδη για να αντισταθμίσουν το υψηλότερο κόστος εργασίας.

Υπάρχει ένα όριο για το πόσο αποτελεσματική θα είναι αυτή η στρατηγική. Για πρώτη φορά, ίσως να μην υπάρχει αρκετή χωρητικότητα σε άλλα μέρη για να καλύψει όλη την επιπλέον ζήτηση.

Υπάρχει ένας άλλος λόγος για τον οποίο η μετακίνηση από την Κίνα είναι τέτοια κεφαλαλγία: ταχύτητα.

Η ανεπτυγμένη υποδομή - ύφασμα και άλλα εξαρτήματα γίνονται επίσης στο έθνος - σημαίνει ότι τα ενδύματα μπορούν να στραφούν πιο γρήγορα. Η μετακίνηση προς τα έξω σημαίνει μεγαλύτερους χρόνους παράδοσης.

Το Βιετνάμ έχει ίσως το πλεονέκτημα εδώ: Τα προμήθειες μπορούν να φορτωθούν από τον βόρειο γείτονά του. Ακόμα κι έτσι, ο Chu εκτιμά ότι ο χρόνος προπόνησης για ενδύματα θα ήταν συνήθως 45 έως 90 ημέρες στο Βιετνάμ, σε σύγκριση με μόλις 10 έως 20 ημέρες στην Κίνα.

Το Βιετνάμ έχει ίσως το πλεονέκτημα εδώ: Τα προμήθειες μπορούν να φορτωθούν από τον βόρειο γείτονά του. Ακόμα κι έτσι, ο Chu εκτιμά ότι ο χρόνος προπόνησης για ενδύματα θα ήταν συνήθως 45 έως 90 ημέρες στο Βιετνάμ, σε σύγκριση με μόλις 10 έως 20 ημέρες στην Κίνα.

Έτσι οι έμποροι λιανικής και οι προμηθευτές τους αντιμετωπίζουν ένα δίλημμα: προσπαθήστε να μετριάσετε τον αντίκτυπο των τιμολογίων μεταβάλλοντας την προμήθεια σε άλλες χώρες ή να φορέσετε το επιπλέον κόστος και να έχετε τα τελευταία βλέμματα στα καταστήματα πιο γρήγορα.

Η ταχύτητα στην αγορά είναι επιτακτική. Η Ισπανική Inditex SA είναι ο ηγέτης εδώ. Η αλυσίδα της Zara είναι σε θέση να αποκτήσει τις πιο καυτές τάσεις στους καταναλωτές μέσα σε λίγες εβδομάδες. Αυτό οφείλεται στο γεγονός ότι η εταιρεία παράγει περίπου το 60% των προϊόντων της κοντά στην έδρα της, στην Ισπανία, την Πορτογαλία και το Μαρόκο.

Οι αντίπαλοι και στις δύο πλευρές του Ατλαντικού σημειώνουν και προσπαθούν να καταστήσουν αποτελεσματικότερη την αλυσίδα εφοδιασμού τους.

Θεωρητικά, οι καταναλωτές θα πρέπει να είναι διατεθειμένοι να πληρώσουν περισσότερα για την τελευταία εμφάνιση. Επιπλέον, έχοντας περισσότερες επιτυχίες στη μόδα και λιγότερες απώλειες, θα πρέπει να σημαίνει λιγότερα προϊόντα που πωλούνται με έκπτωση. Αυτό θα σήμαινε περισσότερο ένα μαξιλάρι για να απορροφήσει υψηλότερα καθήκοντα.

Ωστόσο, οι καταναλωτές έχουν συνηθίσει να φτύνουν όλο και πιο φθηνά ρούχα και με τους ανταγωνιστές σε χαμηλές τιμές, όπως το Primark της Associated British Foods Plc, που σφυρηλατεί στις ΗΠΑ, ίσως δεν συμβαίνει αυτό.

Άλλες επιλογές περιλαμβάνουν την προσπάθεια να ωθήσουν το πρόσθετο κόστος περαιτέρω κάτω από την αλυσίδα εφοδιασμού, αναγκάζοντας τους κατασκευαστές να μοιραστούν ένα μέρος του πόνου. Και αυτό δεν θα είναι εύκολο. Το κόστος του βαμβακιού έχει αυξηθεί κατά το παρελθόν έτος, ενώ οι υψηλότερες τιμές του πετρελαίου σημαίνουν ότι τα συνθετικά υφάσματα είναι πιο ακριβά.

Δεν υπάρχει Άνεση αλλού

Η τιμή του βαμβακιού έχει αυξηθεί κατά το παρελθόν έτος, αν και έχει αποδυναμωθεί πρόσφατα

Πηγή: Bloomberg

Οι έμποροι λιανικής πώλησης θα ελπίζουν ότι η ταχύτητα στην αγορά θα κερδίσει πράγματι, και οι καταναλωτές θα δώσουν προτεραιότητα στο πιο πρόσφατο χρώμα ή στυλ πάνω από το παζάρι. Διαφορετικά, μια δύσκολη τιμολογιακή κατάσταση θα γίνει ακόμη πιο επισφαλής.

Αυτή η στήλη δεν αντικατοπτρίζει απαραίτητα τη γνώμη του συντακτικού συμβουλίου ή του Bloomberg LP και των κατόχων του.

3 Comments

MARKETS

Sorry, Iran, China Isn’t Going to Save You

Europeans flee, rial sinks, protests rise — and U.S. sanctions haven’t even hit yet.

46

Smiles can fade.

Photographer: Kenzaburo Fukuhara/AFP/Getty Images

The Donald Trump administration’s determination to squeeze Iran economically after withdrawing from the nuclear deal is already succeeding on one front: frightening European investors out of making deals with Tehran.

Yet Iran’s leadership thinks it has a secret weapon: to use Chinese investment and oil purchases as a way to compensate for the loss from the West.

Given China’s high energy needs and the trade war now on between Washington and Beijing, this may seem a realistic scenario. But it’s almost certainly a fantasy: While China can indeed take some of the sanctions heat off Iran, it is neither able nor willing to be Tehran’s economic savior.

For the Iranian government, the situation is getting critical: The currency has now dipped to perhaps an all-time low on unofficial markets of 90,000 rials to the dollar — less than half its value at the beginning of this year. Last weekend saw the largest public protests in Tehran since 2012. And U.S. sanctions won’t actually be reinstated until August.

To make matters worse, OPEC’s decision last week to increase oil production — a move Trump supported — places more economic pressure on Iran. The country is in no position to increase production, due to both pending U.S. sanctions and its creaky infrastructure, and now that the price of oil will certainly dip, what petroleum it does sell will bring in much less desperately needed hard currency.

But is the Plan B on China enough to get Iran out of a severe economic crisis?

There is extensive debate in Washington over this question. New U.S. sanctions will not affect the Chinese private sector to the same degree as they likely will the Europeans. But as Iran’s options become more limited, it is clear that Chinese investment, exports and oil purchases can only help the Iranians so much.

First, recall that after the U.S. pulled out of the nuclear deal this spring, Iran turned to Europe. In an effort to keep the pact alive, European Union officials have encouraged companies to keep trading with and investing in Iran. Europe’s governments have offered to grant special business waivers and seek U.S. exemptions for companies doing business with Tehran.

Yet European companies are not listening. On the investment front, the PSA Group (maker of Citroen and Peugeot cars) is the most recent firm to buckle, shutting down planned joint ventures with two Iranian auto manufacturers. On the oil side, French giant Total has says it will cancel a multibillion-dollar deal with Tehran unless it receives a special sanctions waiver from the U.S., which is unlikely. Nearly a dozen other European firms have also canceled or suspended trade and investment deals with the Islamic Republic.

It's true that Iran and China already enjoy a robust relationship. After the nuclear deal was signed in 2015, Chinese president Xi Jinping agreed on a wide-ranging 25-year plan to broaden relations. This included increasing bilateral trade by tenfold, to $600 billion, in the next decade. China also has the option, for example, to take over the canceled Total deal.

But many experts believe that Chinese investment cannot compensate for what Tehran will lose from the West. For example, to effectively rehabilitate its oil infrastructure and reduce production costs, Iran will need to import advanced technology available only in Europe and the U.S. As Daniel Glaser, who enforced sanctions and counterterrorism efforts at the U.S. Treasury for two decades, explained to me: “Chinese technology is simply not as good as Western technology with respect to exploration and extraction, so the reliance on the Chinese for this would place the Iranians at a huge competitive disadvantage.”

In addition, some expected Chinese investment may fail to materialize. Larger Chinese companies and banks that have an interest in doing business in the U.S. or transacting business in dollars will be just as deterred from dealing with Iran as the European firms. The so-called extraterritoriality of U.S. sanctions applies to any firm, including Chinese companies, carrying out transactions in U.S. dollars, even if these transactions are with non-U.S. firms or branches.

The Treasury has announced that there will be deadlines before sanctions on Iran are fully imposed. The first deadline, Aug. 6, will affect any purchase of U.S. dollars, trade in gold and certain other metals, aviation and the motor vehicle industry. Major Chinese corporations cannot afford to bypass these restrictions.

As for the lifeblood of Iran’s economy, oil exports, Tehran is going to need to find alternative markets.

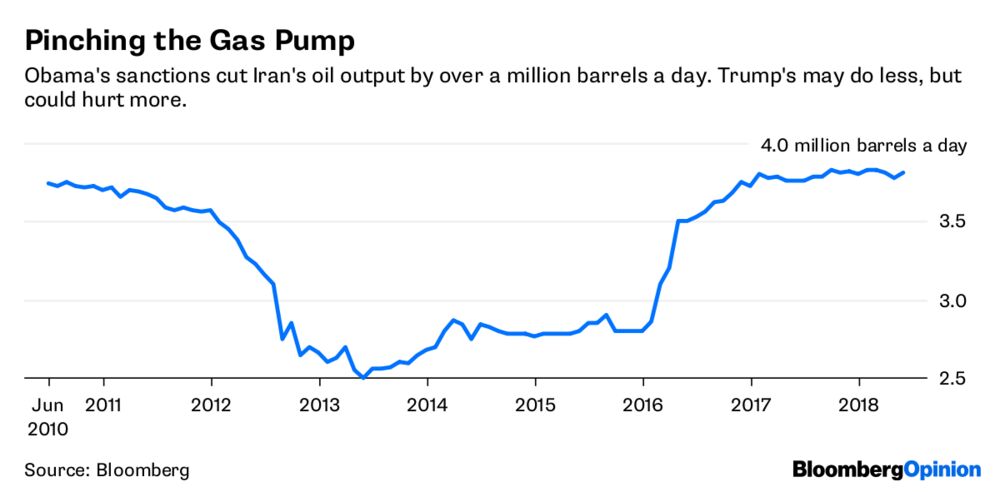

When U.S. sanctions were in effect, Iran’s production dipped from nearly 4 million barrels a day in 2010 to 2.5 million barrels per day in 2013, according to the Central Bank of the Islamic Republic. Once sanctions were lifted in 2016, after the nuclear deal was signed, production climbed back to nearly 4 million barrels a day. Iran’s gross domestic product also grew from 3 percent to 12 percent after sanctions were lifted.

Bloomberg

At present, Iran exports approximately 2.62 million barrels of this crude oil per day. Approximately 38 percent of these sales are to European companies, according to the Financial Tribune, an Iranian economic publication. Even if Europe doesn’t “snap back” the heavy sanctions it enforced on Iranian crude before the nuclear deal was reached, there is no question that its imports will shrink.

Iran may be able to make up for some of the loss by selling additional barrels to China (before the nuclear deal was signed, it shipped just under 1 million barrels per day to Asia). But in any negotiation with the Chinese, Tehran’s lack of viable alternatives would put it at a clear disadvantage.

"If Iran is offering discounted oil or preferential investment opportunities, China will seek to take advantage," said Glaser. "China is not going to alter its long-term energy strategy or become overly reliant on Iranian oil based upon a short-term diplomatic dispute."

A reduction in oil sales would lead to a decline in Iran’s foreign currency reserves and make it difficult for Tehran to meet its balance of payment obligations.

There is additional domestic pressure from Iran’s hard-liners to withdraw completely from the deal, which would serve the interests of the Islamic Revolutionary Guard Corps. The IRGC is deeply rooted in Iran’s economy, maintains dozens of companies across multiple industries, and would benefit from a virtual monopoly over Iran’s (vastly shrunken) economy when sanctions are reimposed.

All of this is affecting Iran’s internal dynamics. Despite the spike in GDP growth that followed sanctions relief, the Iranian people saw few material benefits. Wages remained stagnant and unemployment and prices high.

Those who engineered the deal, President Hassan Rouhani and Foreign Minister Javad Zarif, are increasingly unpopular — as is the IRGC, which is seen as diverting scarce capital from Iran’s economy to foreign adventurism. Thus even if the latter stands to profit financially from the reimposition of the sanctions regime, all parties could lose politically unless the economic picture improves.

For that to happen, Iran will need foreign investment and viable export markets for its crude. If Tehran is looking to China for a lifeline, it’s likely to be disappointed.

This column does not necessarily reflect the opinion of the editorial board or Bloomberg LP and its owners.

46 Comments

POLITICS & POLICY

Give China a Taste of Its Own Bad Trade Medicine

Matching Beijing’s restrictions on foreign investment would be less damaging to the U.S. and more effective.

33

What you need is a partner.

Photograph: AFP/Getty Images

One of my mottos is: Don’t criticize something unless you have a better idea. I’ve decried President Donald Trump’s tariff tactics, so it’s only fair I offer my own strategy for fighting a trade war with China — one with a bigger chance of success and smaller downside risk.

Trump is right about China but wrong in his method. Yes, Beijing engages in unfair business and trade practices. Yes, something has to be done. But tariffs, bluster and threats aren’t likely to inflict enough damage to compel China to change.

A better plan would be to adopt the same restrictions on Chinese companies in the U.S. that Beijing imposes on foreign firms there. In other words: Give the country a taste of its own bad medicine.

It would work like this: In industries where China forces overseas companies to form joint ventures with local partners — as in automobile manufacturing or stockbroking — Washington would do the same. That means a Chinese company such as Geely Automobile Holdings Ltd., which this month opened a Volvo factory in Charleston, South Carolina, would have to hook up with General Motors Co., Ford Motor Co. or another American firm.

In industries where Beijing bans foreign investment, such as movie production companies or internet media, the U.S. would prohibit Chinese investors.

Beijing runs overseas firms through a gauntlet of requirements that’s much more intrusive than the international norm. For instance, when seeking licenses they must disclose unusually detailed information about their manufacturing processes and products, rendering them vulnerable to intellectual property theft. Such strictures should be slapped on Chinese companies in the U.S., too.

It’s highly unlikely that a U.S. company would be allowed to acquire a major Chinese firm in the technology sector or another industry considered sensitive or important, even if there are no official barriers. Washington can use the Committee on Foreign Investment in the United States, which scrutinizes acquisitions on national security grounds, to block purchases that wouldn’t pass muster if the positions were reversed.

The Chinese government would be politely informed that Washington would be more than happy to remove these regulations — once Beijing lifted its own restrictions.

There are elements of this approach in Trump’s program. His administration is considering limits on Chinese investment in the U.S. technology sector. But my plan has clear advantages.

First, it won’t inflict as much damage on the U.S. economy. Trump’s tariffs will raise prices for consumers and dent growth and jobs.

Second, it holds the high ground. Since Washington would be doing no more than matching Beijing’s restrictions, my way would undercut any attempt to paint the U.S. as the bad guy.

Third, I’d hit China where it hurts most. Companies that want to go global need the U.S. market and technology. Denying them would deal a heavy blow to the country’s economic agenda. With their wings clipped, Chinese CEOs might lobby their government to reform more quickly.

Fourth, my plan keeps its eye on the prize: ending China’s abuses of U.S. firms. Trump’s leverage has been weakened by his competing priorities and overwhelming desire to narrow the trade deficit quickly. Much more important is opening the Chinese market and ensuring fair treatment of overseas companies. That would reduce the trade imbalance over time.

Of course, no approach is a sure bet. Beijing could ignore the reciprocal nature of my program and retaliate anyway. Chinese companies that would have invested in the U.S. could take their capital elsewhere (indeed, this is already happening).

That’s why any attempt to get tough would work best as a coordinated effort by the U.S. and its allies in Europe and Asia. Isolating Beijing would greatly intensify pressure for concessions.

So, too, would toning down the rhetoric. Trump’s tweet-all-about-it tactics build resistance to compromise among China’s thin-skinned authorities. A stealthier strategy may not score as many domestic political points, but would probably notch more wins.

Tariffs may at one point become necessary, on a very limited basis, to counteract the massive financial aid China lavishes on companies in some sectors. But for the moment, there are better tools available. Trump should use them.

This column does not necessarily reflect the opinion of the editorial board or Bloomberg LP and its owners.

33 Comments

ECONOMICS

Why China Can’t Fix Its Housing Bubble

The government has hatched another misguided response to sky-high prices.

16

Not cheap.

Photographer: Jie Zhao/Corbis News

Real estate is the driver of the Chinese economy. By some estimates, it accounts (directly and indirectly) for as much as 30 percent of gross domestic product. Keeping housing prices buoyant and development robust is thus an overriding imperative for China — one that is distorting policymaking and worsening its other economic imbalances.

Despite reforms in recent years, there's little question that Chinese real estate is in bubble territory. From June 2015 through the end of last year, the 100 City Price Index, published by SouFun Holdings Ltd., rose 31 percent to nearly $202 per square foot. That's 38 percent higher than the median price per square foot in the U.S., where per-capita income is more than 700 percent higher than in China. Not surprisingly, this has put homeownership out of reach for most Chinese.

Worried about these prices, and about growing indebtedness among developers, China's State Council has hatched a plan to encourage rentals. It will offer tax breaks to developers that rent out some of the housing they planned on selling, and will prod financial institutions to "provide support for companies in the residential rental sectors."

This is a thoroughly misguided way to address the problem.

For one thing, rental yields in China are extremely low. In big cities, such as Beijing and Shanghai, yields are hovering around 1.5 percent (compared to an average of about 3 percent in the U.S. and 4 percent in Canada). Wages in China simply aren't high enough to keep up with the credit-fueled rise in asset prices, and thus developers can't earn a reasonable rate of return by renting out units. A tax break won't fix that.

Worse, developers are heavily weighted down with debt, much of it short-term. Many are paying out 7 to 8 percent bond yields, with debt-to-equity ratios of around 380 percent. Encouraging them to rent out their housing surplus thus drives a money-losing trade: Developers rent to consumers to make a 1.5 percent yield, while paying a combined debt-and-equity cost of capital of almost 10 percent. That 8.5 percent negative yield multiplied by millions of units amounts to an enormous subsidy for renters, but it significantly worsens developers' debt problems. Actively encouraging this is not exactly standard economics.

These problems are compounded by the way rental agreements are structured in China. Typically, renters borrow from banks to make an upfront, one-time payment to developers that covers, say, five years. But they can repay that loanover as many as 10 years. The upfront payment from the bank to the developer provides some short-term cash-flow relief. But otherwise, all it does is delay debt repayments attached to the unit and shrink the loss on unsold inventory.

Underlying all this is the simple fact that China can't allow real-estate prices to decline significantly. Politically, homeowners have come to expect their property values to rise continually in a one-way bet; reforms that threaten this dynamic have even led to rare protests. Given that household lending now makes up 22 percent of financial-institution assets, a reset in housing prices would also carry serious financial risks.

Rather than run those risks, China is simply ramping up development. New starts and land purchases have grown strongly through the first five months of 2018. Investment in residential real estate is up 14 percent and development loans are up 21 percent. Far from reducing leverage, banks are jumping back into the speculative bubble: Mortgage growth is now at 20 percent.

The most direct way to deflate this bubble is to slow lending. That could mean increasing required down payments even further, raising the capital risk weighting on real-estate assets for banks, or simply setting a hard cap on new loans. But without a significant slowdown in the growth of credit flowing into real estate, no amount of tinkering by regulators will make much difference.

In fact, by accelerating real-estate lending while encouraging banks and developers to subsidize renters, the government is making things worse by delaying a restructuring. Developers will worsen their debt load. Consumers will be burdened with longer rent-repayment terms. And new homes will remain as unaffordable as ever, even as added inventory comes on the market.

At best, this latest plan will buy time. But this raises the all-important question: For what?

This column does not necessarily reflect the opinion of the editorial board or Bloomberg LP and its owners.

16 Comments